Pierre-Edouard BATARD, Directeur Général de la Confédération Nationale du Crédit Mutuel, répond aux questions de l’APVF et fait le point sur le projet d’évolution de la réglementation bancaire dit « Bâle 4 » de la Commission européenne.

- La Commission européenne proposera prochainement de nouvelles règles bancaires, dites « Bâle IV », en quoi ces règles peuvent-elles avoir un impact sur le financement de l’économie en France ?

Effectivement, ces futures normes européennes pourraient avoir des répercussions considérables dans la durée sur le financement de l’économie et des territoires en France.

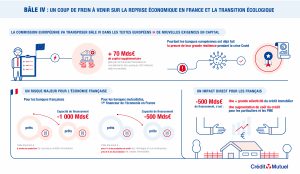

Ces nouvelles règles, qui reposent sur un rapport minimum entre le capital immobilisé par la banque (dit « fonds propres » dans le jargon règlementaire) et le montant de ses crédits, imposeront au secteur bancaire d’immobiliser beaucoup plus de fonds propres pour pouvoir octroyer un crédit. L’accord « Bale 4 », c’est + 70 Mds€ pour l’ensemble des six grandes banques françaises, soit une augmentation moyenne de près de 20%. L’effet de telles mesures se répercutera nécessairement sur le volume des crédits aux particuliers, notamment immobiliers, collectivités publiques comme aux TPE et PME.

Les plus touchées, compte tenu de leurs activités et de leur implantation locale, sont les banques mutualistes (BPCE, Crédit Agricole et Crédit Mutuel). Leur capacité de financement pourrait être réduite de près de 500 Mds€ (1 000 Mds€ au niveau des six grandes banques françaises) et ce, au moment où des projets ambitieux exigeront des financements très importants comme ceux relatifs à la transition écologique ou à la couverture numérique nécessaire au développement des territoires, comme par exemple pour favoriser le télétravail…

Destinées essentiellement à se rapprocher des normes américaines, celles-ci ne tiennent pas compte des spécificités propres à l’Europe et en particulier du modèle bancaire français qui joue un rôle de premier plan dans le financement de l’économie. Or, les banques françaises ont fait preuve de leur solidité durant les crises successives et ont démontré que l’on pouvait compter sur elles pour soutenir et accompagner les entreprises mises à mal depuis plus d’un an avec notamment 140 Mds€ de Prêts Garantis par l’Etat (PGE) octroyés à près de 700 000 entreprises (88% à des TPE et 6% à des PME).

Et pourtant, à ce stade, les autorités, malgré nos alertes, ne semblent pas prendre la mesure de ce risque réglementaire pour les banques françaises qui aura un impact sans précédent sur le financement des projets dans l’ensemble de nos territoires.

C’est pourquoi, à un moment crucial pour la relance, nous jugeons important que les collectivités locales, et tout particulièrement les maires de petites villes de France, soient sensibilisés à cet enjeu pour le soutien et la vitalité de nos territoires.

- Plus concrètement, quels pourraient être les impacts sur le financement des territoires et sur le consommateur ?

Appliquée en l’état, cette réforme va pénaliser plus fortement la banque de détail. C’est tout notre modèle d’affaires qui risque de devoir être revu.

La hausse des exigences réglementaires se traduira aussi par la nécessité de mieux maîtriser les coûts, avec forcément une pression exercée sur la présence territoriale des réseaux mutualistes et sur l’emploi du secteur. Pour le consommateur, les conséquences seront clairement une plus grande sélectivité des dossiers, et une hausse du coût des crédits puisqu’il nous faudra plus de fonds propres pour les financer…

Or à mon sens, dans le contexte actuel, l’objectif doit être avant tout, d’apporter des solutions à la crise sanitaire et de relancer au plus vite l’économie plutôt que de stériliser des ressources de manière excessive.

- Que proposez-vous pour réduire les effets dommageables de ces évolutions réglementaires sur le financement de l’économie ?

Avant tout, ce que nous essayons de dire à la Commission est simple : l’ampleur de ces nouvelles exigences en capital pour les banques n’est pas justifiée et il est tout à fait possible, études juridiques à l’appui menées récemment par des cabinets européens indépendants du monde bancaire, d’avoir une lecture des textes de Bâle qui soit à la fois conforme et respectueuse des spécificités européennes mais aussi françaises. En clair, il ne faut pas « sur-transposer » les textes bâlois pour se montrer « premier de la classe » comme le font souvent nos institutions européennes.

La résilience des banques européennes et françaises durant la crise a été la meilleure preuve que les textes actuels étaient déjà efficaces et suffisants. En outre depuis 2014, notre superviseur européen conduit régulièrement des contrôles et des exercices de stress tests pour vérifier notre résistance à des scenarios de crise sévère et révèlent que les banques françaises sont suffisamment capitalisées.

Sans entrer dans un discours trop technique sur le sujet, ce que nous proposons à nos pouvoirs publics et à la Commission européenne est de limiter l’application de ces nouvelles normes à l’accord politique passé à Bâle. Essentiellement, cela consiste à mettre en place des critères de comparaison entre banques, normés à l’échelle internationale mais sans imposer de nouvelles exigences de fonds propres au niveau local qui auraient pour conséquence de porter préjudice à notre politique d’octroi de crédits, à notre présence territoriale et à notre soutien à l’économie locale.